エポスカードの審査に落ちてしまった・・審査落ちの理由が知りたい。そんな方のために、エポスカードの審査に関する情報をまとめてみました。一般的なカード審査で重要になるポイントやエポスカードと他社カードの入会審査で異なる点などを中心に解説していきます。

目次

エポスカードの入会条件

まずはエポスカードの入会条件についてもう一度確認してみましょう

公式サイトに記載された入会条件

まずは入会条件をみてみましょう。公式サイトに掲載されている条件は下記のとおりです。

<お申し込みにあたってのご注意>

お申し込み条件:満18歳以上のかた(高校生を除く)

※未成年のお客さまは、カードお申し込みの際に親権者さまのご了解が必要になります。

参照元:https://www.eposcard.co.jp/eposcard/application.html

専業主婦以外は本人収入0円では申込みを進めることはできません

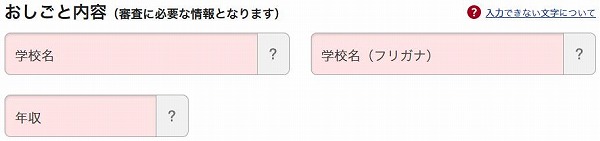

インターネットからエポスカードを申込みする際に、本人収入0円で申込みができるのは「専業主婦」だけに限定されています。職業にて「学生」を選択した場合にも「収入」という入力項目があり、年収0円を入力した際には申込みを進めることができません。

エポスカードの審査に関する予備知識

カード審査をしている企業と審査難易度を把握しておきましょう

株式会社エポスカードがカード審査をしています

エポスカードの審査は発行元の「株式会社エポスカード」が担当しています。カード審査に落ちてしまった場合には短期間に同じ発行元のカードに申込みしないように気をつけましょう。よく勘違いされることが多いのですが「VISA」が審査をしているわけではないので、他社カードの「VISA」に関しては審査通過の可能性は十分ありますよ。

エポスカードの審査の難易度について

色々な口コミなどを調査しましたが他社カードと比較しても特別きびしいという印象はありません。とくに若い年齢層の方、学生の方に対しては、将来性を考慮してカード発行をしていると感じました。ただし、中間年齢層30代~40代あたりの方の場合には、同ランクのカードである「イオンカード」「楽天カード」は通過したが「エポスカード」は審査落ちしてしまったという口コミもいくつかありました。この辺は、マルイ店舗での利用者属性なども影響しているのかもしれませんね。

エポスカードの審査に通らない場合に考えられる理由

その1.

職種と収入が審査基準に満たなかった

クレジットカードの審査において収入は重要な判断材料になります。「安定した職業」「高収入」「勤続年数が長い」方が審査において有利になる考えていいでしょう。専業主婦の方は配偶者の年収がそれなり(本人収入ほど影響しない)に影響してきます。年収100万円で通過したという体験談が多いので参考にしてみてください。学生の場合にも年収の記入が必須ですが「年収数万円」でも十分審査通過が可能なようです。

その2.

他社からの借入が多すぎた

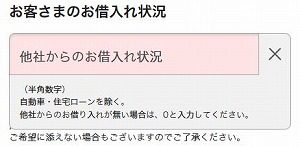

他社からの借入状況は返済能力を判断する上で重要な要素になります。カード審査における指標としては「年収の50%」が返済限度額と言われているので、上記で記入した年収と合わせて「他社からのお借入状況」を比較して判断してみましょう。他社からの借入状況など個人の金融データは「個人情報信用機関」にて裏取りができるので、嘘の情報を記入することは大きなマイナス要素になりますので必ず正しい情報を登録しましょう。

エポスカード・信用情報機関・指定紛争解決機関について

参照元:https://www.eposcard.co.jp/about/agency.html

ショッピングクレジットのご利用関連:平成22年7月20日に、割賦販売法第35条の3の36に基づき、当社が加盟する以下の信用情報機関が、経済産業大臣より指定信用情報機関として認可を受けました。つきましては、割賦販売法第35条の3の58に基づき、機関の名称を公表いたします。詳細につきましては、指定信用情報機関のホームページをご覧ください。

その3.

奨学金が審査に影響したため

エポスカードの入会審査には奨学金の借入状況も影響してきます。奨学金は借入状況に記入しなくても良いという口コミなどもありましたので実際にエポスカードに問い合わせをしてみたところ「奨学金も記入してください」とのことです。他社からの借入として一纏めで入力するので、審査の影響も大きいと推測することができますね。

奨学金は国の教育ローンという側面もあるため、個人信用情報機関に借入情報として登録されません。つまり、たとえ記入が漏れていてもカード会社は裏付けが出来ない情報となります。ただし、平成20年11月より3ヶ月以上の滞納があった場合には登録されるように変更されています。あくまでも豆知識として覚えておきましょう。

その4.

過去に滞納履歴がある

過去の滞納履歴は与信審査に大きく影響しています。金融機関で共有されている情報として、約3ヶ月で登録、発生から5年間は滞納情報は消えません。カード払いの遅れの要因として、携帯料金、電気代、家賃、ガス代金などの滞納にも注意しましょう。また上記での説明していますが、奨学金も滞納した場合にはマイナス要素として登録されるので覚えておきましょう。

その5.

他社のカードで審査に落ちた経歴がある

他社のクレジットカードの入会審査に関する情報も共有されています。1回2回の審査落ちならば気にすることはありませんが、あまりにも何度も繰り返し審査落ちしているような状況の印象はよくありません。短期間で申込みをするような状況はさけて、一定の期間をおいて履歴が消えた頃合いをみて申込みをしましょう。個人信用情報機関のカード申込みの事実が消えるまでは約6ヶ月が目安となります。

その6.

クレジットカードを大量に保有している

すでに複数のクレジットカードを所有している場合には、そのカードの利用限度額(与信枠)などを合計した金額でカード審査が行われます。つまり、クレジットカードの所有枚数が増えるほど、カード審査はきびしくなるという傾向があるわけです。もし不要なカードがある場合には退会することで与信枠に余裕ができるので検討してみましょう。一般的にクレジットカードの退会はカード裏面の電話番号から行えます。

その7.

個人信用情報機関の入力データが間違っていた

個人情報機関に登録されている情報が必ずしも正しいとは限りません。過去にはソフトバンクが約6万件の携帯端末の分割払いをしているお客さまの金融情報として個人信用情報期間に対して「このお客さまは未入金」として掲載していたという有名な事例もあります。本人も気づかずに完済していたはずの借入情報が残っていて何度もカード審査に落ちてしまう、それが原因でさらにローン審査に全く通らないような状況は避けなくてはいけません。身に覚えがないが審査に通らないという方は、個人信用情報機関に情報開示請求をしてみましょう。